|

为何说不能迷信金本位与“黄金保值”黄金的优势:“政府不可能印刷黄金”自古以来,人们就迷恋黄金,长达数千年的时间,世界各地都将黄金作为硬通货。为什么?因为长期以来,黄金的价值都比较稳定,适宜作为一般等价物,而且稀有贵重、相对安全、美丽、且便于携带和交换。这是黄金具有价值的天然原因。

世界黄金协会数据:印度、中国成为金饰需求最大的两个国家相对于纸币,黄金的特别优势之处在于,“政府不可能印刷黄金”。许多金本位的倡议者相信,这一句话揭示了黄金相比起纸币更符合货币的本质。因为只要政府不顾信誉,随意滥发纸币,人们辛辛苦苦赚来的钱就可能成为废纸。黄金则不同,人们相信,黄金不仅可以保值,还可以全世界通用,是一种“终极财富”。…[详细]

但如今已是信用货币时代,“金本位卷土重来”行不通要让黄金而不是纸币成为真正的财富,就必须实行“金本位”制度,纸币的发行量必须对应黄金的储备量。然而,在现代经济条件下,“金本位”却有着不可克服的缺点。

在一个经济体中,一定存在这么一个等式:PQ=MV,商品价格乘以商品产出等于货币量乘以流通速率,此即著名的费雪方程式。在金本位下,M(货币量)供应是严格被限制的,而V(货币流通速率)相对稳定,这使得在Q(商品产出)不断增大的情况下,P(商品价格)有下行的压力。换言之,在金本位制度下,经济的发展将面临通货紧缩的难题。在20世纪以前,生产力的发展程度使这个问题还不明显。但在20世纪以后,随着生产力和商品产出的极大提升,金本位引起的通缩自然就会影响了经济运行。而且,人们也慢慢认识到,适度通胀有利于经济繁荣。

美国著名经济学家米尔顿弗里德曼对20世纪二、三十年代大萧条的研究指出,正是由于金本位的原因,使得一国被迫在他国紧缩货币的时候也紧缩货币供应量,这种紧缩无一例外的带来了产出和物价的下滑,从而导致了经济崩溃。而一国大萧条的严重程度,与该国坚持金本位的程度紧密联系——坚持金本位的时间越长,衰退程度越严重,恢复时间也就越晚。现任美联储主席伯南克近年在驳斥“回归金本位”时,一直都在重申弗里德曼的说法正是由于金本位存在这么一个不可克服的缺点,所以逐渐退出了主流的货币体系。而信用货币本位尽管存在诸多缺点,但仍然成为现代货币体系的不二选择。

巴菲特:黄金没有什么实际用途,它只会静静地呆在那事实上,人们在今天持有黄金,或者推崇金本位,很大程度上只是出于一种习惯。当把黄金排除出货币体系之后,人们会发现,持有黄金的理由可能非常经不起推敲。“股神”巴菲特曾如此评价黄金——“黄金是从非洲或某些地方的地底下挖出来的。然后我们将它融化,再挖一个洞把它埋起来,花钱雇人看守着。它没有什么实际用途。如果火星上的人看到了这一幕,它们一定挠头在想这到底是为什么。”

巴菲特把投资分为三类,一种是债券类投资,比如债券、房地产抵押贷款和银行存款等,这种投资是可行的,因为你相信向你借钱的人能赚到钱还给你;一种是有再生产能力的资产,比如投资某块土地、某个公司,这种投资也是可行的,因为你判断这种投资的产出会有买家,你会获得回报;而第三种就是没有再生产能力的资产,比如说,黄金。按巴菲特的看法,黄金没有实际用处,只有一些人们被人们强加的主观决定的价值。资黄金的动机是可以理解的,但这种投资逻辑反复炒作后,就能造成巨大的资产泡沫。

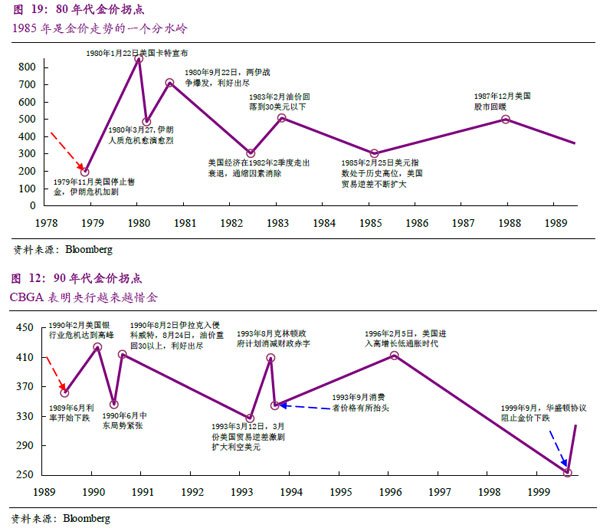

从历史上来看,黄金也做不到一定保值从历史上看,黄金的“保值”属性也是经不起推敲的,差不多从1980年代到2000年,足足有20年的时间,黄金都没有涨过。考虑到通胀,考虑到90年代美国股市的繁荣,在很长一段时间,黄金其实是在贬值。只不过是2000年后黄金才维持了强势,给了人们一个黄金保值的印象。而且,很多关于黄金保值的说法,也是靠不住的。

整个上世纪八九十年代,黄金基本都处于下跌态势02

这几个关于“黄金保值”的说法不能成立黄金可以抵御“人民币超发”?“人民币超发”,是近年备受瞩目的一个货币现象。就在3月末,人民币广义货币(M2)余额突破了一百万亿元。这使得许多人担心钱越来不值钱,手中的人民币贬值会越来越快,于是在“黄金保值”的观念之下,把手中的人民币换成黄金,试图对抗货币贬值。

然而这里有一个很大的误区:黄金是以美元定价的,与人民币没有直接关联。而不管中国国内通胀态势到底多严重,人民币相对于美元一直是在缓慢升值的,可预期的将来也是如此。只要美元相对于黄金价格保持稳定,那你现在用多少人民币换黄金,将来也只能用黄金换回多少人民币,所得可能会更少。金价能否保值,跟“人民币超发”基本没有关系。至于黄金的美元标价会不会上升,那是另一个问题。…[详细]

黄金很有实用价值,所以能够保值?的确,作为一种性能优异的贵金属,黄金不仅仅是拿来看的。在电子工业、化学工业、宇航以至牙医等行业,黄金都有一定的需求。然而,黄金在工业方面的需求,比起作为饰品、金条、投资的需求要低很多,只占总需求的10%左右。考虑黄金的价格,巴菲特称其“没什么实际用途”也就可以理解了。从世界黄金协会的数据来看,最近十年黄金在工业方面的需求量基本保持稳定,如果黄金价格跌了,工业方面需求的托市效果不见得有多大。而如果黄金价格过高,在工业方面也并非找不到黄金的替代品。

因此,指望黄金的实用价值来“保值”,也并不靠谱。…[详细]

黄金开采成本摆在那,因此价格不会跌?另一个支撑“黄金保值”的看法来自于“开采成本”。有消息称中国黄金的开采成本已经达到每盎司1200美元,因此很多人相信金价在成本线上一定会获得支撑。

且不说1200美元的说法准不准,但黄金的开采成本是可以调节的。前不久,金矿公司国际资源行政总裁阿尔伯特称目前国际的采金成本仅为450美元每盎司,远低于在去年第三季度全球10大黄金生产商平均成本694美元每盎司的水平。另一家金矿公司BESRA则宣布,未来12个月将把每盎司黄金的生产成本降低100至150美元。这足以说明黄金的开采成本是有相当大弹性的,并不能够为黄金的价格“保驾护航”。

03

黄金比较可取的价值是“避险”, 但意义也没想象的大 黄金可以应对恶性通货膨胀、战争等风险凯恩斯曾经批评金本位制为“已经成为野蛮的遗物”,但凯恩斯也承认黄金“作为最后的卫兵和紧急需求时的储备金,还没有任何其他更好的东西可以替代。”伯南克也称,人们持有黄金是用于对冲尾端风险——此类风险虽概率低,但影响很大。

黄金之所以能够起到“避险”的作用,最主要的原因并不是黄金有什么了不起的价值,而仅仅是因为,人们相信“黄金可以避险”,并且一直以来也这么做了。当这种观念变得根深蒂固之时,尽管黄金在危急关头不过就是一块比较重的砖头,但由于人们普遍坚信它的价值,持有黄金自然就成为了避险的好选择。这就是所谓“乱世黄金”的由来。一般而言,在出现恶性通货膨胀和战争的时候,黄金的避险功能最为突出。…[详细]

但这种风险言过其实然而,所谓要避的“险”,发生的几率大不大呢?

就以2008年爆发的这场金融危机来说,为了复兴经济,美国已进行了多轮“量化宽松”,狂撒钞票,主持者正是以“严厉控制通胀”闻名的美联储主席伯南克。从经济开始衰退之时起,美联储已经把资产负债表的规模扩大到三倍以上,然而平均通货膨胀率却一直小于2%。同样,日本为了摆脱多年通缩,欲达到区区2%的通胀目标,其央行决定两年内将基础货币量扩大一倍,2014年底达到270万亿日元。这足以表明,主要国际货币发生恶性通货膨胀的风险,并不如想象那么高。

至于主要国家之间发生战争,其可能性目前几乎也看不到。

结语黄金不是没有投资价值,然而人们对黄金的迷恋,相当一部分是建立在虚妄的迷信之上,是时候破除这种迷信了。

|